Lãi suất không phải là tất cả, nhà đầu tư cần cẩn trọng

Báo cáo Thị trường Trái phiếu Doanh nghiệp Q2/2021: Lãi suất không phải là tất cả, nhà đầu tư cần cẩn trọng

1) Tóm tắt:

• Thị trường sơ cấp rất sôi động trong Q2/2021, có 164 nghìn tỷ trái phiếu doanh nghiệp (TPDN) được phát hành, gấp 3,7 lần lượng phát hành Q1/2021 và tăng gần 29% so với cùng kỳ 2020.

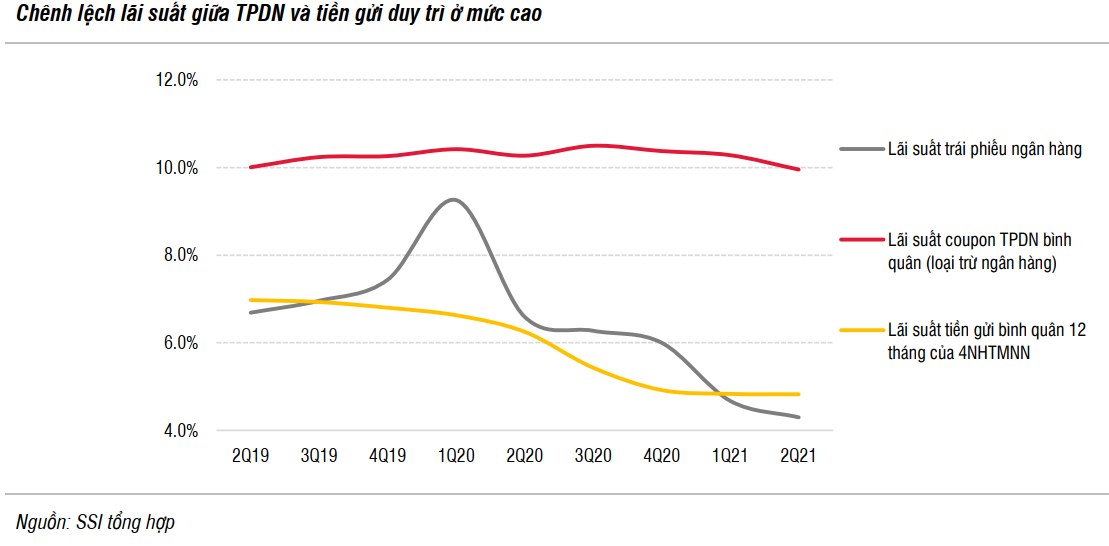

• Chênh lệch lãi suất TPDN và lãi suất tiền gửi duy trì ở mức cao là động lực chính giúp thị trường TPDN tăng trưởng mạnh

• Hiện tượng chia nhỏ lô phát hành không còn phổ biến, trái phiếu các doanh nghiệp niêm yết chiếm tỷ trọng cao hơn

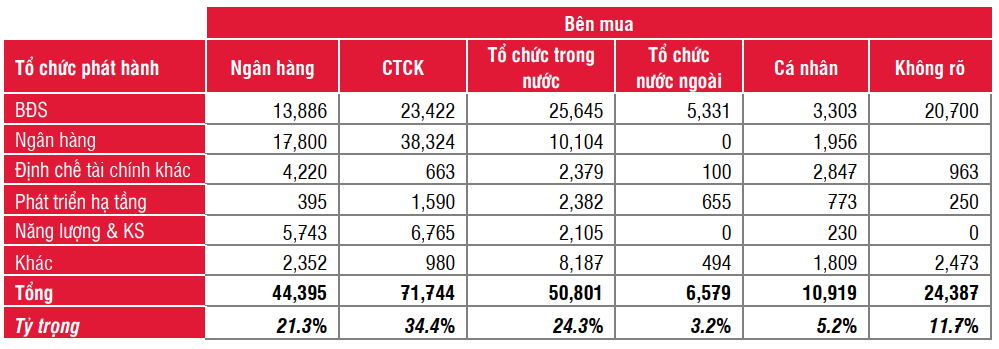

• Nhà đầu tư cá nhân giảm mua (chỉ chiếm 5,2%), ngân hàng và CTCK là những nhà đầu tư TPDN nhiều nhất (chiếm gần 56% tổng lượng TPDN phát hành nửa đầu năm 2021)

• Các NHTM là tổ chức phát hành nhiều nhất, chiếm 41% tổng lượng phát hành Q2/2021 nhưng phần nhiều (83%) là trái phiếu kỳ hạn ngắn (2-3 năm) và các NHTM bán chéo cho nhau

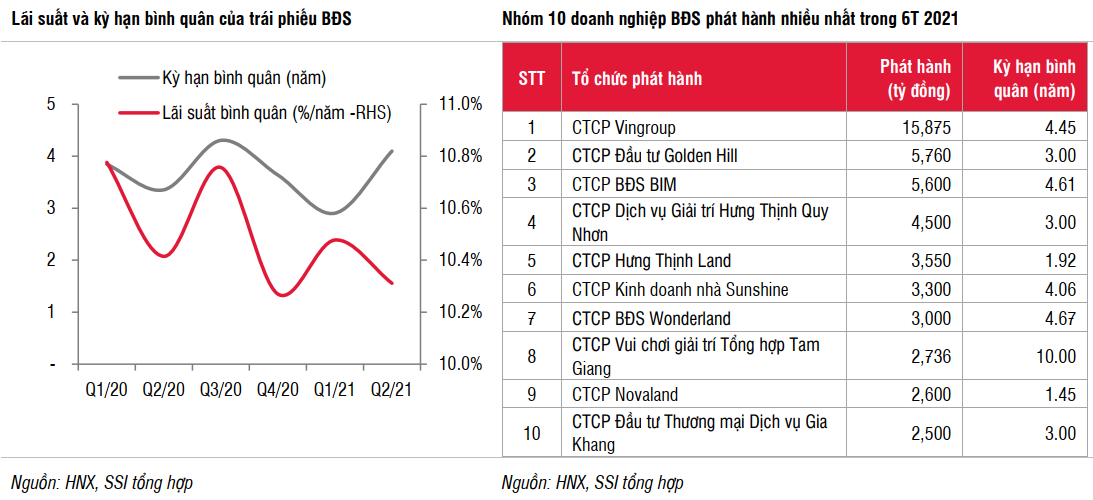

• Trái phiếu BĐS có kỳ hạn dài hơn và lãi suất giảm nhẹ (-17bps) trong Q2/2021

• Cố phiếu vẫn được dùng khá nhiều để làm tài sản đảm bảo cho trái phiếu

• Thị trường TPDN dự báo tiếp tục sôi động trong Q3/2021 từ cả phía cung và phía cầu do việc tiếp cận vốn tín dụng vẫn hạn chế và mức lãi suất hấp dẫn của TPDN vẫn được duy trì. Tuy vậy, rủi ro thị trường sẽ gia tăng vì hầu hết các doanh nghiệp đều tổn thương do dịch bệnh dai dẳng, NĐT cần thận trọng hơn.

Lượng phát hành tăng vọt trong Q2/2021

Trong Q2/2021, các doanh nghiệp phát hành 164 nghìn tỷ đồng trái phiếu, gấp 3,66 lần lượng phát hành trong Q1/2021 và tăng 28,7% so với cùng kỳ năm 2020. Trong đó, 89% là phát hành riêng lẻ trong nước. Có 2 nghìn tỷ đồng (chiếm 1,2% tổng lượng phát hành) phát hành ra công chúng của Tổng công ty Phát triển đô thị Kinh Bắc và CTCP Glexhomes; có 700 triệu USD (tương đương 16 nghìn tỷ đồng, chiếm 9,8% tổng lượng phát hành) là trái phiếu quốc tế của CTCP Vingroup và CTCP bất động sản BIM.

Các NHTM là tổ chức phát hành nhiều nhất trong Q2/2021, tổng cộng 67 nghìn tỷ đồng (tăng 41% so với cùng kỳ và chiếm 41% tổng lượng phát hành trong quý). Nếu loại trừ trái phiếu ngân hàng, tổng lượng TPDN phát hành Q2/2021 là 97 nghìn tỷ đồng, vẫn tăng 21% so với cùng kỳ.

Tính chung nửa đầu năm 2021, tổng lượng TPDN phát hành là 208,9 nghìn tỷ đồng, tăng 18,3% so với cùng kỳ 2020. Quán quân phát hành vẫn là các doanh nghiệp BĐS (92,3 nghìn tỷ đồng – chiếm 44,2%); sau đó đến các ngân hàng (68,2 nghìn tỷ đồng – chiếm 32,7%); năng lượng và khoáng sản (14,8 nghìn tỷ đồng - chiếm 7,1%); định chế tài chính phi ngân hàng (11,2 nghìn tỷ đồng – chiếm 5,4%); phát triển hạ tầng (6 nghìn tỷ đồng - chiếm 2,9%); và các doanh nghiệp khác.

Trái phiếu ngân hàng có lãi suất phát hành khá sát với lãi suất tiền gửi nên nhà đầu tư thông thường cũng ít tìm đến trái phiếu ngân hàng ngoại trừ các trái phiếu tăng vốn cấp 2 có lãi suất cao hơn hẳn lãi suất tiền gửi.

Lãi suất phát hành bình quân của các TPDN (loại trừ trái phiếu ngân hàng) trong Q2/2021 là 9,95% - giảm 33bps so với Q1/2021. Dù lãi suất phát hành TPDN nằm trong xu hướng giảm từ Q3/2020 đến nay nhưng rất nhỏ so với mức giảm sâu của lãi suất tiền gửi. Chênh lệch giữa lãi suất phát hành TPDN và lãi suất tiền gửi giữ ở mức cao khiến thị trường TPDN tiếp tục tăng trưởng mạnh mẽ trong nửa đầu năm 2021.

Lô phát hành bình quân lớn hơn, trái phiếu các doanh nghiệp niêm yết chiếm tỷ trọng cao hơn

Trong 6 tháng đầu năm, có 318 đợt phát hành trái phiếu của 169 doanh nghiệp. Tính bình quân, mỗi đợt phát hành có quy mô 657 tỷ đồng – cao hơn nhiều so với mức 207 tỷ đồng/đợt của năm 2020. Theo luật chứng khoán có hiệu lực từ 1/1/2021, các đợt phát hành riêng lẻ không bắt buộc phải chào bán cho dưới 100 nhà đầu tư (không kể NĐT chứng khoán chuyên nghiệp) như trước đây. Bởi vậy, hiện tượng các tổ chức phát hành chia nhỏ thành 20-60 đợt phát hành với ngày phát hành, điều kiện điều khoản trái phiếu giống hệt nhau như năm 2020 đã không còn phổ biến trong nửa đầu 2021.

Có 55 doanh nghiệp niêm yết (DNNY) phát hành 107 nghìn tỷ đồng – chiếm 51,2% tổng lượng phát hành nửa đầu 2021, cao hơn mức 40,5% tổng lượng phát hành năm 2020 của trái phiếu do các DNNY phát hành. Nếu loại trừ trái phiếu ngân hàng, tỷ trọng trái phiếu các DNNY trong tổng TPDN phát hành 6 tháng đầu năm 2021 là 46% trong khi chỉ là 21,5% trong năm 2020. Điều này đồng nghĩa với thông tin vể các tổ chức phát hành công khai, minh bạch hơn giai đoạn trước.

Nhà đầu tư cá nhân giảm mua, ngân hàng và CTCK là những nhà đầu tư TPDN nhiều nhất

Trong nửa đầu năm 2021, các nhà đầu tư cá nhân mua gần 11 nghìn tỷ trên thị trường sơ cấp, tập trung vào trái phiếu BĐS, ngân hàng và định chế tài chính phi ngân hàng. Lượng mua này chỉ bằng 47% lượng các NĐT cá nhân đã mua trong cùng kỳ 2020 và không phải bất ngờ khi quy định NĐT trái phiếu doanh nghiệp phải là NĐT chứng khoán chuyên nghiệp có hiệu lực.

Có tới 55,6% lượng TPDN phát hành là do các ngân hàng và CTCK nắm giữ. Cụ thể, các NHTM mua vào 44,4 nghìn tỷ đồng, chiếm 21,3%; các CTCK mua 71,7 nghìn tỷ đồng, chiếm 34,4%. Tổng vốn chủ sở hữu của các CTCK tại 31/12/2020 chỉ khoảng 93 nghìn tỷ đồng nên nhiều khả năng CTCK chỉ đứng tên mua TPDN trên sơ cấp, nắm giữ ngắn hạn và nhanh chóng phân phối lại cho các nhà đầu tư khác.

Các tổ chức trong nước khác mua 50,8 nghìn tỷ đồng, chiếm 24,3% bao gồm các công ty bảo hiểm, các quỹ đầu tư chứng khoán.

Các NHTM chủ yếu là bán chéo trái phiếu cho nhau

Trong 6 tháng đầu năm 2021, 15 NHTM phát hành 68,2 nghìn tỷ đồng trái phiếu với kỳ hạn bình quân 3,37 năm và lãi suất bình quân 4,3%/năm. NĐT mua trái phiếu ngân hàng gồm các ngân hàng (17,8 nghìn tỷ đồng, chiếm 26%); CTCK (38,3 nghìn tỷ đồng, chiếm 56%); tổ chức trong nước (10,1 nghìn tỷ đồng, chiếm 15%) và cá nhân (2 nghìn tỷ đồng, chiếm 3%).

Các NĐT cá nhân chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7-15 năm), hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2% đến 7,9%/năm. Các trái phiếu này thường kèm theo quyền mua lại trước hạn của tổ chức phát hành sau 2-5 năm (hoặc 10 năm với trái phiếu 15 năm), nếu không thực hiện lãi suất các kỳ cuối sẽ tăng rất cao.

Có 56,6 nghìn tỷ đồng, chiếm 83% tổng trái phiếu ngân hàng phát hành nửa đầu năm 2021 là kỳ hạn 2-3 năm có lãi suất cố định từ 3,0-4,2%/năm, trả lãi hàng năm; là mức lãi suất thấp hơn hẳn lãi suất tiền gửi ngân hàng kỳ hạn 12 tháng trả sau (5,6-6%/năm). Gần như toàn bộ số trái phiếu này được mua bởi các ngân hàng và công ty chứng khoán.

Theo quy định tại Thông tư 34/2013/TT-NHNN, TCTD không được mua trái phiếu phát hành trên sơ cấp của TCTD khác nên các CTCK thường đứng ra làm trung gian, mua trái phiếu ngân hàng trên sơ cấp sau đó bán lại cho các TCTD khác. Tuy vậy, quy định này đã được gỡ bỏ tại Thông tư 01/2021/TT-NHNN nên các NHTM đã có thể trực tiếp mua chéo trái phiếu của nhau trên sơ cấp từ ngày thông tư có hiệu lực là 17/5/2021 đến nay.

Trái phiếu BĐS có kỳ hạn dài hơn và lãi suất giảm nhẹ trong Q2/2021

Trong Q2/2021, các doanh nghiệp BĐS phát hành 64,4 nghìn tỷ đồng trái phiếu, +131% so với Q1/2021 và +28% so với Q2/2020. Trong đó, các doanh nghiệp phát hành nhiều nhất trong quý vừa qua là Vingroup, CTCP Đầu tư Golden Hill, CTCP BĐS BIM, CTCP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn, CTCP Hưng Thịnh Land, CTCP Kinh doanh nhà Sunshine, CTCP BĐS Wonderland…

Không tính đến các lô trái phiếu quốc tế (500 triệu USD của CTCP Vingroup, lãi suất 3%/năm và 200 triệu USD của CTCP BĐS BIM, lãi suất 7,375%/năm); lãi suất bình quân các trái phiếu BĐS trong Q2/2021 là 10,3%/năm – giảm 17bps so với Q1/2021 trong khi kỳ hạn bình quân là 4,1 năm – dài hơn so với 2,9 năm của Q1/2021.

Tính chung nửa đầu 2021, các doanh nghiệp BĐS phát hành 92,3 nghìn tỷ đồng trái phiếu với lãi suất bình quân là 10,36%/năm, thấp hơn 23 bps so với bình quân năm 2020 trong khi kỳ hạn bình quân giữ ở mức 3,8 năm. Các ngân hàng và CTCK đã mua 37,3 nghìn tỷ đồng trái phiếu BĐS (chiếm 40,4%).

Cố phiếu vẫn được dùng khá nhiều để làm tài sản đảm bảo cho trái phiếu

Loại trừ các trái phiếu ngân hàng và định chế tài chính khác hầu hết là không có tài sản đảm bảo, các TPDN còn lại được phát hành trong nửa đầu năm 2021 có 18,6% được bảo đảm bằng BĐS; 11% được đảm bảo bằng tài sản; 33% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu; 9,3% được đảm bảo hoàn toàn bằng cổ phiếu và 28% là không có tài sản đảm bảo.

Có 29 nghìn tỷ đồng trái phiếu BĐS được đảm bảo hoàn toàn bằng cổ phiếu hoặc không có tài sản đảm bảo. Nếu tính cả các trái phiếu BĐS được đảm bảo một phần bằng cổ phiếu, con số này là gần 60 nghìn tỷ đồng – chiếm 64% tổng lượng trái phiếu BĐS phát hành 6T2021.

Chúng tôi nhắc lại lưu ý rằng việc đảm bảo nghĩa vụ thanh toán nợ gốc lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa vì khi sự kiện vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm tài sản đảm bảo (thường là của tổ chức phát hành hoặc liên quan đến tổ chức phát hành) cũng sẽ sụt giảm nghiêm trọng.

Lượng TPDN phát hành phân theo tài sản đảm bảo trong 6T2021

(không bao gồm trái phiếu ngân hàng và định chế tài chính khác)

Nguồn: SSI Research

-------------------------------------

Quý nhà đầu tư cần thêm thông tin tư vấn đầu tư, mua bán Trái phiếu doanh nghiệp xin vui lòng liên hệ với Dương Trọng Vinh - CTCP Chứng khoán SSI - Chi nhánh Hà Nội - SĐT: 0975271089 - Email: Vinhdt1@ssi.com.vn

-------------------------------------

BÌNH LUẬN